Ebben a cikkben bemutatom az online bevásárlás piac legnagyobb szereplőit és azok erőviszonyait, pontosabban: az online piaci részesedésüket és organikus teljesítményüket, több szempontból is. A cikkben kitérek emellett a becsült online márkaismertségre is.

Látni fogjuk, hogy akik offline jól teljesítenek, azok általában organikusan is a verseny élén vannak. Egyik-másik szereplőnél azonban meglepő dolgokra bukkanhatunk: a Kifli.hu például igen komoly forgalmat bonyolít le egyik csatornáján keresztül, komolyan veszélyeztetve a piac többi szereplőjét.

Továbbá belenézünk majd a weboldalakba, hogy SEO szempontból milyen állapotban vannak. Látni fogjuk, hogy e téren pár (egyébként top) versenyző furcsán nem jól optimalizálta weboldalát. Itt kifejezetten csak azokra az elemekre tértem ki, ami egy élelmiszer házhozszállítással foglalkozó weboldal (kvázi: webshop) esetében a legfontosabbak.

Olvasási idő: kb. 20 perc

Bevezetés

Nemrég még a piacba való beavatkozás egyik igen innovatív “menekülőútjának” számított a bevásárlás online térbe való terelése, manapság viszont ez már egyáltalán nem ördögtől való. Nem csoda, hiszen a digitalizáció által már igen megbízható és nyomonkövethető lett a folyamat, így az eddig megszokott ételeken túl (pl pizza) miért ne rendelhetnénk a küszöbünk elé a heti élelmiszerszükségleteinket is?

Ha offline élelmiszervásárlásról van szó, akkor főleg a lokáció, brand, kínálat, és ár alapján szoktunk választani. Ezek viszonylag könnyen kézzelfogható döntési kritériumok, azaz könnyen következtethetünk belőlük arra, hogy egyes környékeken miért megy jobban az egyik boltnak, mint a másiknak.

De mi a helyzet az online térrel?

A magyar piac főszereplői és módszertan

Itthon – nem meglepő módon – szinte az összes nagyobb név rendelkezik online bevásárlási és házhozszállítási szolgáltatással. Magyarországon a Tesco indította útjára elsőként a saját szolgáltatását 2013-ban, röviddel ezután a 2014-ben bevezetett (és azóta visszavont) vasárnapi zárva tartás miatt többek is követték a példáját. Mint ahogyan pl az Auchan is elkezdte kiépíteni a saját hálózatát. Azóta a többi versenytárs is felismerte az ebben rejlő potenciált, valamint a fogyasztói szokások is változtak, egyre inkább az online forma felé terelve a bevásárlás módját. Később az ilyen szolgáltatások igen hasznosnak bizonyultak, amikor kitört a COVID járvány.

Ha megnézzük a saját környezetünket, barátainkat, akkor nagy valószínűséggel az alábbi márkák ugorhatnak be számunkra fejből, ha offline bevásárolni megyünk:

- Tesco

- Lidl

- Aldi

- Spar

- Penny Market

- Príma

- Coop

- stb.

Főleg attól függően, hogy melyik van éppen a közelünkben.

Mielőtt megnézzük az online versenyteret, érdemes megnézni offline is a piaci helyzetet. A Trade Magazin minden évben elkészíti az FMCG piac főbb szereplőinek rangsorát, a legfrissebb a 2020-as adat. Az össz bruttó forgalom alapján így nézett ki 2020-ban a kiskereskedelmi láncok rangsora (mögöttük zárójelben a forgalom nagysága, milliárd forint értékben):

- Lidl (823.7)

- Spar (738.9)

- Tesco (737.5)

- Coop (654)

- CBA (542)

- Reál (428)

- Auchan (422)

- Penny Market (372.9)

- Aldi (357)

Online, pontosabban organikus forgalom terén viszont egy teljesen más lista és teljesítmény rajzolódik ki előttünk. Mindemellett fontos leszögezni: ez abból is fakad, hogy míg offline szinte az összes (főleg az idősebb) korosztály képviselteti magát a fogyasztók között, addig a bevásárlás online módja inkább a fiatal és középkorú fogyasztói kohorszra jellemző, akik digitálisan sokkal aktívabbak. Nem csoda tehát, hogy a két lista merőben más képet mutat.

Elemzési módszertan

Roppant fontos továbbá megjegyezni: szigorúan az online bevásárlási felületek forgalmát néztem, azaz attól függően, hogy ez milyen oldalstruktúrában jelent meg (pl a Tesco esetén subdomainként, a Spar esetében subfolderként, a Kifli.hu esetén domainként stb) csak az adott subdomain/subfolder/domain forgalmát néztem. Emellett pedig egyes, egyébként ismert márkák nem nyújtanak, vagy nem közvetlenül nyújtanak online bevásárlási szolgáltatást. A Lidl-nek például még nincs házhozszállítási szolgáltatása (ezáltal online bevásárlófelülete sem), a Penny pedig a Foodpanda-n keresztül szállít élelmiszert.

Az elemzésekhez főleg a Semrush valamint a Similarweb adatait használtam. Az összehasonlítás korrektsége végett a forgalmi adatokat ugyanúgy 2020-ból merítettem, de itt kitérek a 2021-es adatokra is.

Organikus forgalom

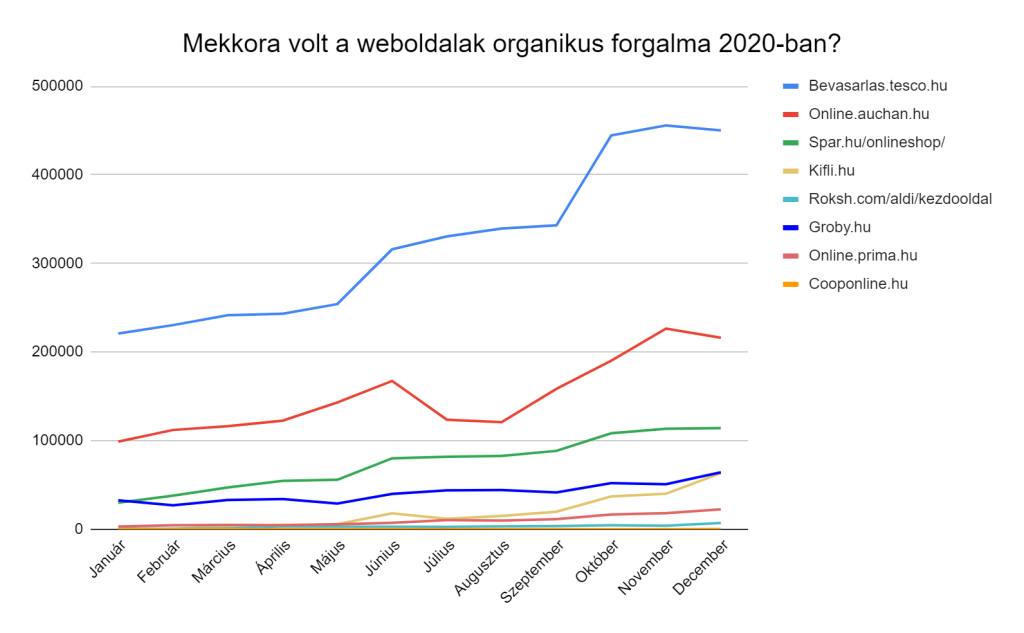

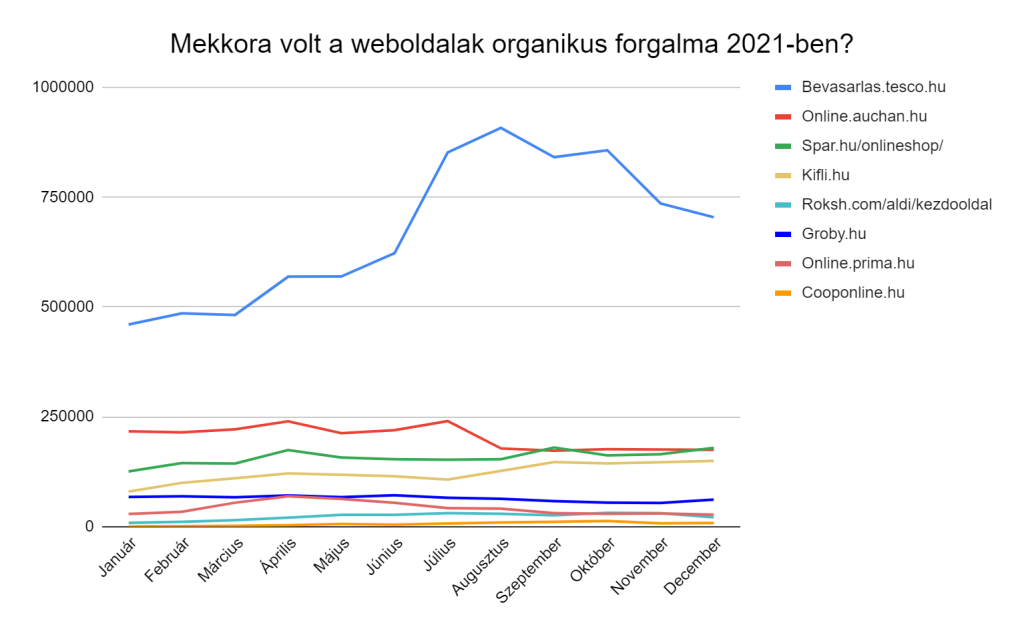

A Semrush adatai alapján 2020-ban és 2021-ben így szerepeltek a legnagyobb bevásárlóközpontok az organikus csatornában:

2021-ben viszont kicsit módosult már a sorrend. Mind a két évet nézve az látható, hogy a Tesco jelenleg csont nélkül piacvezető az organikus csatornában. A verseny inkább az “alsó szinteken” élesebb – a grafikonokon is látható, hogy a távolságok itt a legrövidebbek a görbék között.

A Tesco dominanciája nem meglepő, az viszont mindenképpen dicséretre méltó, hogy kb 1.5 év alatt 200 000-ről 900 000-re növelte az organikus forgalmát. Mi több, még mindig nagyobb organikus forgalmat bonyolít le, mint az utána lévő 3 versenyző együttesen. Ez döbbenetes.

Továbbá látszik, hogy a Coop kicsit lassan kapcsolt, ugyanis 2020-ban egészen ugyanazon év szeptemberéig 0 organikus forgalma volt a Cooponline.hu-nak, ergo akkor még nem is létezett. Azóta egyébként meglepően nagymértékű fejlődésen ment keresztül, 2021-ben már 5-számjegyű látogatottságot generált.

Figyelemreméltó teljesítmény továbbá, hogy a Kifli.hu lényegében 2 év alatt (2020 eleje és 2021 vége között) a harmadik legnagyobb online bevásárlási platformmá vált, maga mögé utasítva a piacon jobban beágyazott és ismertebb márkákat. Nem tudom ki csinálta a SEO-ját, de ha olvassa ezt a cikket: ezúton is emelem kalapom!

Pár megjegyzés az elemzéshez…

Az összehasonlítás annyiban szerencsétlen, hogy míg offline a bruttó bevétel alapján rangsorolódnak a piaci szereplők, addig online (vagyis az organikus forgalom) látogatószám adatok állnak csupán rendelkezésünkre. És nyilvánvalóan egy látogató nem feltétlenül fog vásárolni is. Az elemzőeszközeinknek pedig nincsenek organikus csatorna bevételadataik, vagy információ az átlagos konverziós arányról. Alapvetően ez nem baj, viszont ezzel a különbséggel mindenképp legyünk tisztában!

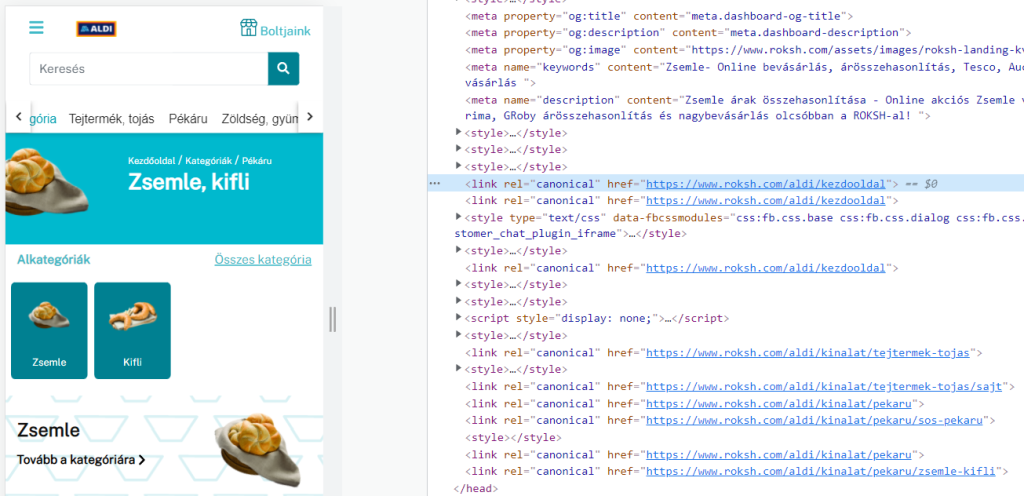

Az Aldi esetében egy érdekesség figyelhető meg: az Aldinak ugyan van egy saját weboldala, ahol meg lehet tekinteni a termékeket, de megvásárolni őket nem lehet. Erre az Aldi a Roksh bevásárlófelületet alkalmazza, ami egy online bevásárlási keretrendszer. És amit egyébként a konkurensei is használnak.

A Roksh.com-on belül subfolderként jelenik meg az Aldi online bevásárlóközpontja, viszont kifejezetten erre a subfolderre Semrush adatok nem álltak rendelkezésre. Ennek oka, hogy a Roksh működésében keresendő. A felhasználónak be kell írnia az irányítószámát az első látogatás alkalmával, utána kiválaszt egyet a közelében szóba jöhető bevásárlóközpontokból, majd nekikezdhet a vásárlásnak. Ami még egyszer: nem feltétlenül csak az Aldi lehet! És csak ezután változik meg az URL-struktúra, amiben almappa szerűen jelenik meg az adott szolgáltató. Valamint ha megnézzük a forráskódot, látható, hogy bármelyik oldalra megyünk, tele van többszörös kanonikus tag-ekkel. Így már jobban érthető, hogy miért nem látunk adatokat a Semrush-ban.

Ennek fényében sajnos nem tudtam az Aldi teljesítményét pontosan megvizsgálni, mert a Semrush-ban csak domain szintű adatok állnak rendelkezésre. Amik pedig nem tükrözik a kizárólagosan csak a ‘/aldi’ subfolderhez tartozó teljesítményt, ezt mindenképpen nagyon fontos leszögezni. Továbbá domain szinten az Aldi konkurenseinek aloldalait is belefoglalná az adatokba, ami szintén torzítaná a képet. Így sajnos az Aldi forgalmi adatait a cikk írásakor nem tudtam ennél pontosabban elemezni. Ettől függetlenül más SEO-szempontokat meg tudtunk vizsgálni, illetve ahol ez nem okozott gondot, ott szintén elemeztük.

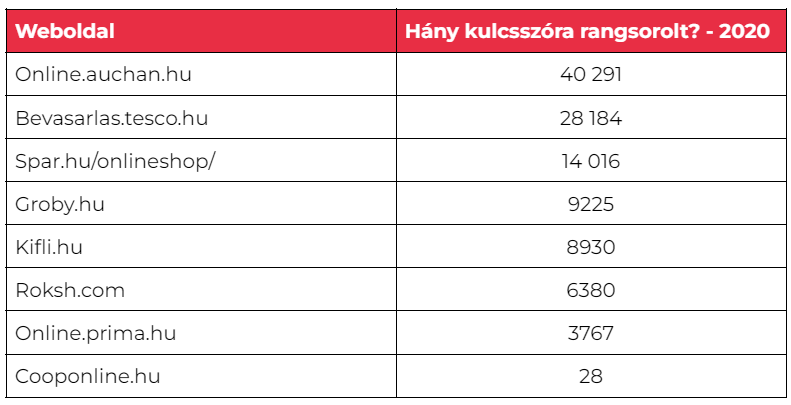

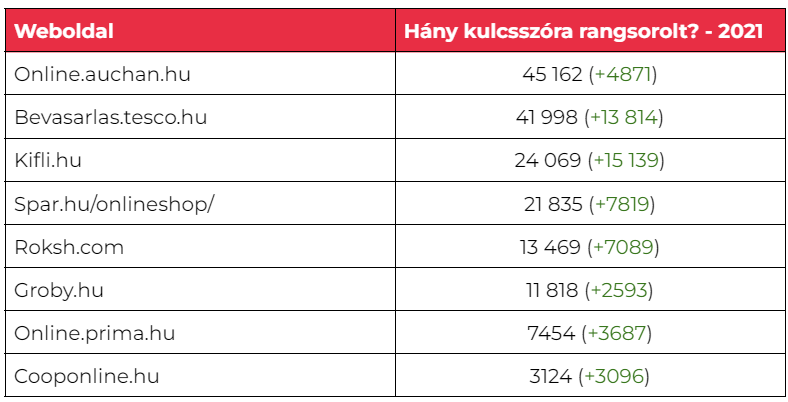

Hány kulcsszóra rangsoroltak a piaci szereplők?

Vizsgáljuk meg, hogy a piaci szereplők átlagosan hány kulcsszóra rangsoroltak 2020-ban és 2021-ben!

Ahogyan a forgalmi adatok esetében, úgy a rangsoroló kulcsszavak száma alapján is változott a lista 2021-ben:

Mint látható, több szereplőnél is erőteljes növekedés történt 1 év leforgása alatt a rangsoroló kulcsszavak számában. Ennek egyébként lehet egy pofonegyszerű oka: bővült az online kínálatuk. Ebben az esetben borítékolható, hogy növekedni fog a rangsoroló kulcsszavak száma, mert konkrét élelmiszer kulcsszavakra is el fognak kezdeni rangsorolni. Amellett, hogy ezáltal nagyon sok kapcsolódó keresési kifejezésre is meg fognak jelenni a Google találati listáin. Másrészt viszont egyes piaci szereplők, mint pl a Kifli.hu azért is rangsorolnak több, kapcsolódó kulcsszóra, mert receptjellegű tartalom is van az oldalukon.

Érdekes látni, hogy merőben mást mutatnak a forgalmi adatok mint az, hogy az egyes szereplők hány kulcsszóra rangsorolnak. A rangsoroló kulcsszavak száma alapján egy teljesen más versenyhelyzetet látunk: itt az Auchan vezet, szorosan a nyomában a Tesco-val. Dacára annak, hogy az “alsóbb szinteken” szinte mindegyik szereplő jelentős növekedést ért el, a Kifli.hu a kulcsszavak tekintetében is feljött a harmadik helyre, megelőzve a Spar oldalát. Ahogyan a forgalomnál láthattuk, a Coop itt is sereghajtó a maga “pár ezres” rangsoroló kulcsszavaival.

Indexelt oldalak száma

A kulcsszavak tehát az online kínálat nagyságát is tükröz(het)ik, ezért fontos megnéznünk, hogy mekkora weboldalakról van szó. Más szavakkal: mennyi oldalt indexelt a Google ezekből a site-okból. Erre sajnos nincsenek ugyan pontos adataink, de egy ‘site:’ search operátort használva a következőt láthatjuk:

- Bevasarlas.tesco.hu: 96 800

- Online.auchan.hu: 95 100

- Spar.hu/onlineshop/: 49 000

- Kifli.hu: 48 500

- Groby.hu: 15 000

- Online.prima.hu: 13 200

- Cooponline.hu: 14 000

(megj.: a Spar esetében egy másik operátort használtam: ‘site:www.spar.hu inurl:/onlineshop/’, hogy mindenképpen szerepeljen benne a /onlineshop/ URI)

Alapvetően látszik, hogy az oldalak mérete erősen korrelál a rangsoroló kulcsszavak számához. Logikus, hiszen minél nagyobb az oldal (= minél több áru van a kínálatban), annál több kulcsszóra fog rangsorolni. Az Aldi a már említett okokból nem szerepel a listán.

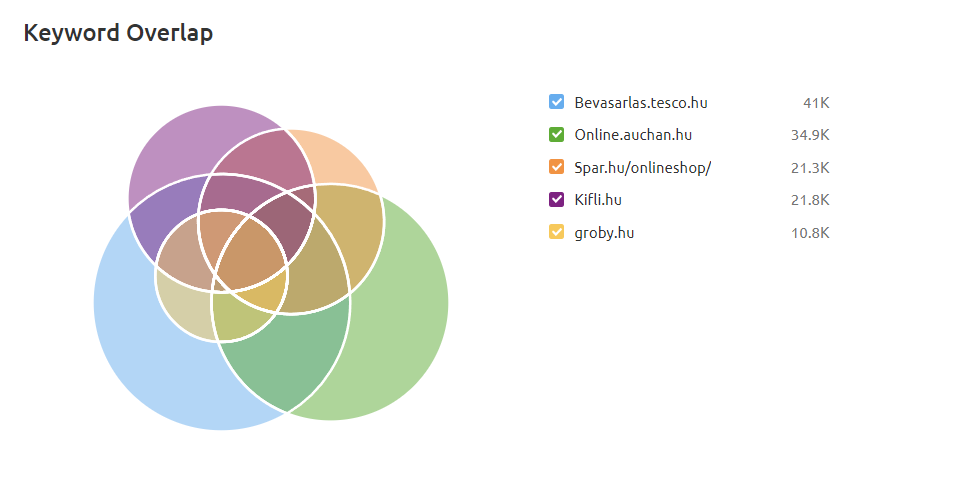

Keyword gap elemzés

Maradva a kulcsszavak témájánál érdemes (lenne) elvégezni egy keyword gap elemzést. Egy keyword gap elemzés esetén azt vizsgáljuk, hogy hol vannak az elemzett oldalak közötti “lyukak”, azaz gap-ek: mely kulcsszavakra rangsorolnak nagyon jól az egyes szereplők? Mely kulcsszavakra rangsorolnak közepesen (ergo melyek a legjobb lehetőségek)? Illetve mely kulcsszavakra egyáltalán nem?

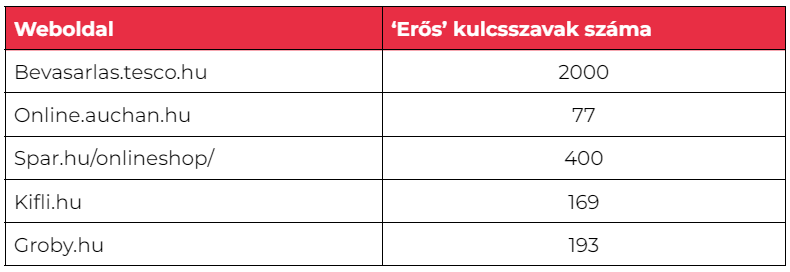

A cikk keretei viszont nem elegek egy átfogó keyword gap elemzéshez. A versenytársak száma nagy, és rengeteg kulcsszóra rangsorolnak, emiatt ezt a végtelenségig lehetne elemezni egy külön cikk formájában. Úgyhogy erre most nem kerítek sort, viszont mindenképp érdemes ránézni arra, hogy az egyes szereplőknek hány ‘strong’ kulcsszavuk van. Azaz a közös kulcsszavakat nézve hány esetben rangsorol a legjobban a versenytársak közül.

A Semrush csak 5 versenytárst enged meg elemezni egyszerre, úgyhogy az organikus forgalom szerinti top szereplőket vettem górcső alá: Tesco, Auchan, Spar, Kifli.hu, és GRoby. A képen látható a jelenlegi (februári 24-i) helyzet, azaz a rangsoroló kulcsszavak száma, és az átfedés a versenytársak között.

A táblázatban pedig az erős kulcsszavak számát láthatjuk, piaci szereplőkre lebontva.

A táblázatot nézve meglepő eredményeket kaptunk. Az eddig látottak alapján valószínűleg nem ért meglepetésként, hogy a Tesco rangsorol a legtöbb esetben a legjobban, azonban azt nem vártuk volna, hogy az Auchan lesz az utolsó. Vagy hogy a Kifli.hu e téren igencsak elmarad a versenytársaitól; vagy hogy a GRoby lesz a harmadik helyezett. Nyilván ez azt is mutatja: csak azért, mert nagyon sok kulcsszóra jobban rangsorol egy weboldal, mint az összes többi versenytársa, még nem jelenti azt, hogy ezek masszív forgalmat is hoznak neki. Hiába pl az Auchan az utolsó, az organikus forgalmából látszik, hogy az a kevés, jól rangsoroló kulcsszó valószínűleg “zsíros”, magas keresési volumennel rendelkező keresési kifejezés.

Mekkora az organikus csatorna mérete?

A Similarweb segítségével meg tudtam vizsgálni, hogy az egyes szereplők összforgalmának nagyjából mekkora részét teheti ki az organikus forgalom.

- Bevasarlas.tesco.hu: 55.85%

- Online.auchan.hu: 56.01%

- Spar.hu: 52.76%

- Groby.hu: 71.96%

- Kifli.hu: 22.45%

- Online.prima.hu: 54.96%

- Cooponline.hu: nincs adat

Mint látható a GRoby esetében teszi ki a legnagyobb hányadot az organikus forgalom aránya az összesen belül 71.96%-kal. Azaz számára a legfontosabb, hogy a SEO-ja folyamatosan jó állapotban legyen. Mindazonáltal egy ilyen masszív hányad sokkal kiszolgáltatottabbá is teszi az online forgalmát, érdemes lenne a többi csatornában is (pl PPC) erősíteni.

A legtöbb szereplőnél átlagosan 50% körüli értéket láthatunk, ergo ez az “egészséges” szint ebben a versenyben, az ennél eltérő értékek valamilyen piaci jellegzetességre utalhatnak. Vegyük például a Kifli.hu-t: a Kifli.hu esetében ez “csak” 22.45%, ami azt is jelzi számunkra, hogy valószínűleg nem az organikus forgalomra támaszkodott az online láthatóságának építése során. Hamarosan látni fogjuk, hogy pontosan melyikre! 😉 Számára ez két dolgot jelent: 1) sokkal kevésbé van kiszolgáltatva az organikus csatorna “kénye-kedvének”, mint mondjuk a GRoby; és 2) a fent említettekből fakadóan SEO terén még bőven van mozgástere a kifli.hu-nak, hogy növelje az organikus forgalmát.

Mire jók még ezek az értékek? Például arra, hogy ezáltal vissza tudjuk fejteni a weboldalak teljes látogatottságuk becsült méretét!

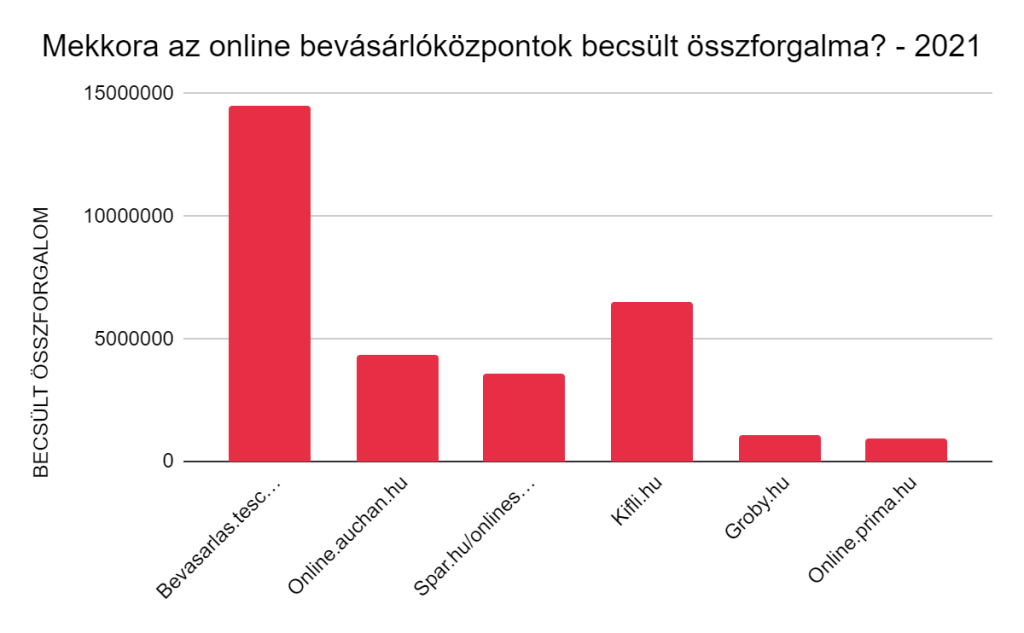

Mekkora a szereplők becsült online összforgalma?

Ehhez vissza kell nyúlnunk a Semrush adataihoz. Ha tudjuk, hogy mekkora volt a weboldalak organikus látogatottsága 2021-ben, és ez jelenleg mekkora hányadát teszi ki az összforgalomnak (a Similarweb adatai szerint), akkor egy egyszerű osztással máris megkapjuk a becsült összforgalmat.

Az adatok alapján tehát az online bevásárlási platformok össz online forgalma a következőképpen néz ki (látogatások száma):

(megj.: a Similarweb csak domain és subdomain szinten gyűjt adatokat, subfolder szinten nem. A Spar esetében ezért egy egyszerűsítéssel éltem: reprezentatívnak vettem a Spar.hu domain organikus forgalmának arányát annak online webshopjára, azaz subfolder szinten is.)

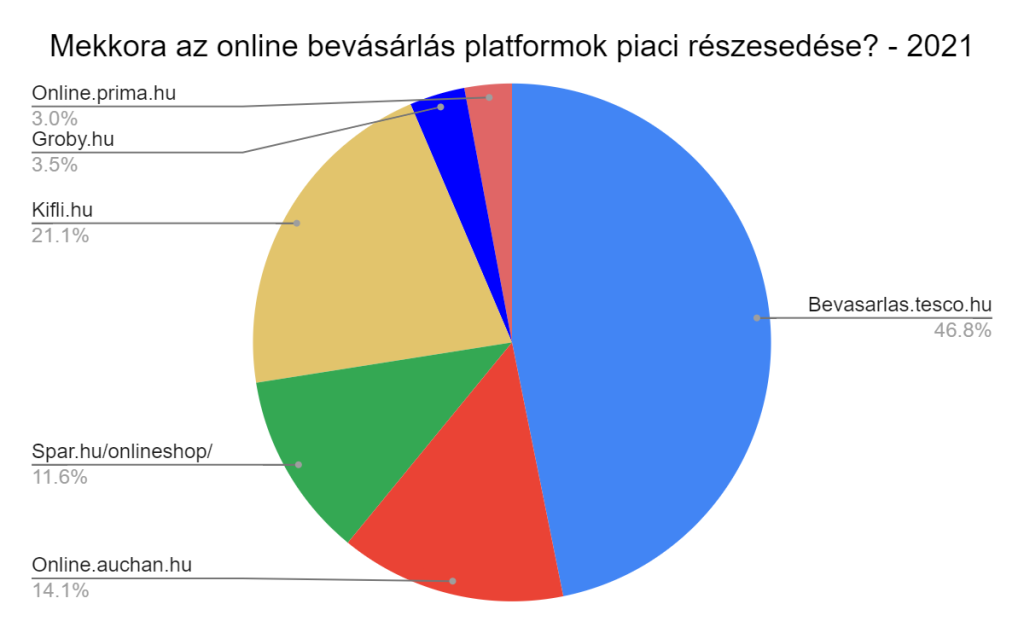

Ezekkel pedig lényegében meg lehet becsülni a piaci szereplők online jelenlétének piaci részesedését is.

A kapott adatok tovább árnyalják az eddigi képet. Organikus adatok ide vagy oda, jelenleg a Tesco csont nélkül dominálja az online teret a maga 46%-os piaci részesedésével. Mögötte a Kifli.hu áll egy 21%-os piaci részesedéssel. Az adatok annyiban nem meglepőek, hogy mivel a Tesco lépett elsőként a piacra az online szolgáltatásával, a ‘first-mover advantage’ kézzelfoghatóan is éreztette hatását. Mindamellett nem mehetünk el szó nélkül a Kifli.hu teljesítménye mellett: 2020 eleje és 2021 vége között nemcsak, hogy egy vaskos szeletet sikerült kiharapnia a piacból, de a második legnagyobb online szereplővé vált. Hiába az organikus forgalom látszólag alacsony aránya, később látni fogjuk, hogy (spoiler) ezt főleg a nagy márkaismertséggel, és az ebből következő nagy direct forgalommal érte el.

Ebből is látszik: amikor online marketingről beszélünk, akkor egy ökoszisztémában kell gondolkodnunk. Pl a brand managementet általában nem szoktuk egy napon említeni az online teljesítménnyel, holott egy masszív direct forgalmat tud generálni az oldalunkra, ahogyan a Kifli.hu is jól példázza. Hogyan? Úgy, hogy a magas márkaismertség több és magasabb keresési volumennel rendelkező branded kulcsszavak formájában csapódik le, ami jobb esetben a saját márkánk oldalára tereli az online forgalmat.

Alattuk az Auchan és a Spar versenyez egy 14%-os, illete 11%-os részesedéssel, a “legalsó szinteken” pedig a Príma és GRoby párosa helyezkedik el. Előbbi meglepő annak fényében, hogy mind az Auchan, mind a Spar egy igen jól beágyazott és ismert márka, és a második, illetve harmadik legnagyobb organikus forgalommal rendelkeznek. De az online marketing jelenlét nem csak a SEO-ból áll, így ha az ökoszisztéma nincs optimalizálva, akkor egy erős organikus jelenlét mellett se lehetünk az online verseny élén.

Itt is hangsúlyozom: tartsuk fenntartásokkal a kapott adatokat. Ezek harmadik féltől származnak, ráadásul két külön eszközből. Továbbá a Similarweb nem egy éves átlagos forgalmi csatorna arányt mutat (mint azok a havi adatok, amiket lekértem a Semrush-ból, és összegeztem), hanem a jelenlegi állapotot, ami nem feltétlenül tükrözi az egész éves állapotokat. Biztosan nem pontosak az adatok, de nem is ez volt a céljuk – hanem az, hogy a nagyságrendeket bemutassa. Ebben viszont az elemzés helytálló képet mutat.

Online márkaismertség

Érdemes megnéznünk, hogy offline ismertség ide vagy oda, mi a helyzet e téren az organikus csatornában. Itt három módszertant követtem a lehető legrészletesebb kép kialakításához:

- Megnéztem, hogy az adott oldalnak mekkora volt a Semrush szerint az ún. ‘Branded’ forgalma; továbbá

- Megvizsgáltam, hogy mekkora az átlagos össz keresési volumene az egyes szereplők brand nevének (tehát itt belevettem az összes olyan kulcsszót, amiben szerepel a brand neve); valamint

- Megvizsgáltam, hogy csak és kizárólag az egyes brand neveknek mekkora az átlagos havi keresési volumene.

Ebben az elemzésben a Lidl-t is szemügyre fogom venni a második és harmadik pontok mentén.

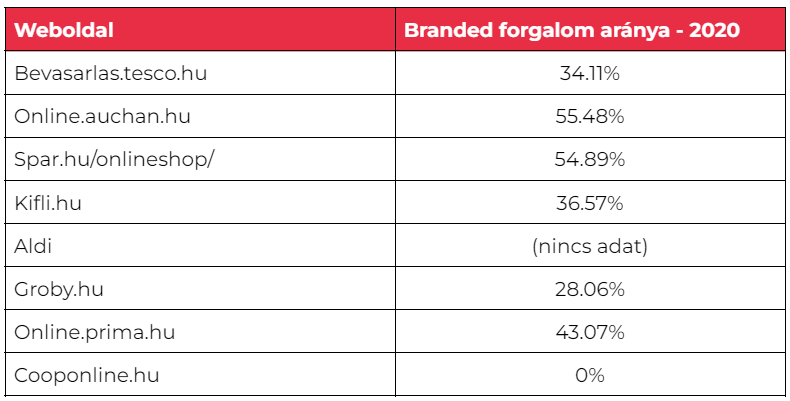

1. Branded forgalom

A Semrush adatai szerint az egyes szereplők éves organikus összforgalmának branded (tehát: márkázott kulcsszavakból származó) része ilyen arányokat tett ki 2020-ban, illetve 2021-ben:

Érdekes módon az Auchant és a Coop-ot kivéve az összes szereplő branded forgalma csökkent 2021-ben. Ami egyébként nem feltétlenül rossz hír, tekintve hogy SEO-ban sokkal értékesebb, ha főleg a nem branded kulcsszavakból érkezik a legtöbb látogató.

A fenti adatokat viszont megintcsak kisebb fenntartásokkal kell kezelnünk. A képet ugyanis árnyalja pár fontos dolog, amiről a módszertant illetően mindenképp beszélnünk kell. A Semrush alapvetően úgy működik, hogy ha az adott domain márkaneve szerepel egy kulcsszóban, amire rangsorol (és forgalom érkezik róla), akkor azt a branded forgalomba számolja. Igen ám, viszont a Kifli.hu esetében a ‘kifli’ kulcsszóból érkező forgalmat is ipso facto branded forgalomnak veszi, ami nyilvánvalóan nem igaz. Vagy a Príma esetében ha valaki a Príma Pékségre keres rá, akkor lehetséges, hogy azt a forgalmat is beleszámítja a Príma branded forgalmába. Dacára annak, hogy a kettő márka nem ugyanaz.

A Spar esetében pedig érdekes kérdés, hogy ha vajon a magyar piacon valaki rákeres a ‘sparen’ (németül: sparen = spórolni) szóra, és arra rangsorol a Spar oldala, akkor azt vajon szintén beleszámítja a branded forgalomba? Feltételezésem szerint igen, viszont az ebből fakadó forgalom (az eltérő keresési szándék miatt) elenyésző.

Ezek – kivéve talán a Kifli.hu esetében – számottevően nem befolyásolják a branded forgalom képét, mindazonáltal ezt mindenképpen észben kell tartanunk az adatok elemzésekor! És éppen ezért kell megvizsgálni más szemszögekből is a brand online ismertségét.

Ettől függetlenül akárhogy nézzük: ebből a szempontból a magyar piacon toronymagasan az Auchan a legnépszerűbb márka.

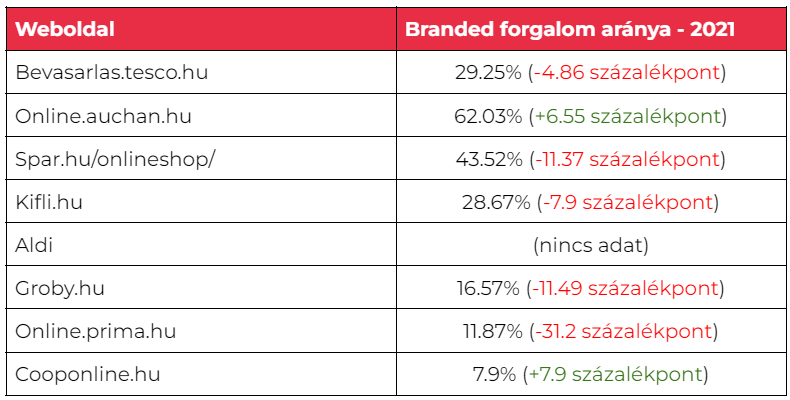

2. Branded kulcsszavak forgalma

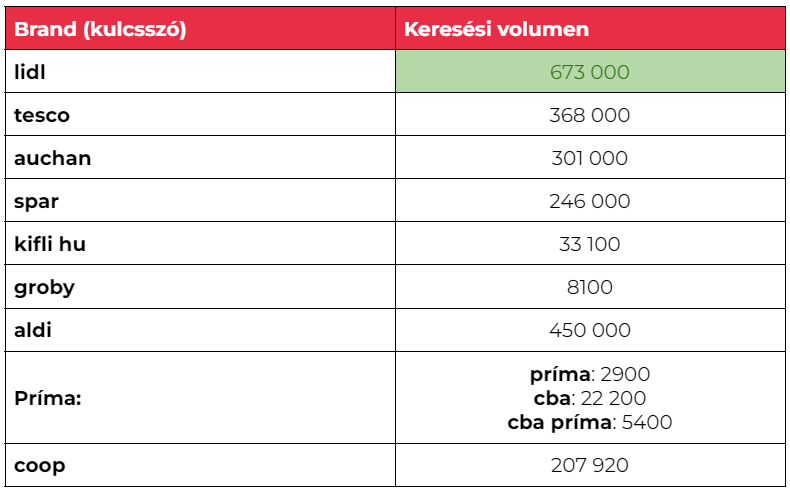

Ha nem a Semrush által jegyzett branded forgalmat nézzük, hanem azokat a kulcsszavakat, amikben szerepel a brand neve, akkor a következő (jelenlegi) helyzetet láthatjuk.

Itt kivételesen nem a Tesco, hanem a Lidl-höz kapcsolódó kulcsszavak azok, amelyek a legnagyobb aggregált keresési volument teszik ki. Mint látható a kulcsszavak számában továbbra is a Tesco-s brandelt kulcsszavakból van a legtöbb, ám úgy néz ki: a Lidl-s branded kulcsszavak mögött álló keresési volumen messze nagyobb.

Ebben a tekintetben kijelenthető, hogy a Lidl a legkeresettebb márka, utána a Tesco, majd harmadik helyen az Aldi, negyedik helyen pedig az Auchan. A kulcsszavak számában viszont nem az Aldi a harmadik, hanem az Auchan. Ez azt jelenti, hogy hiába több kulcsszó között oszlik meg, többen keresnek rá az ‘aldi’-jellegű kulcsszavakra.

3. Brand név forgalma

Végezetül pedig itt láthatóak a szigorúan csak a brand nevéhez kapcsolódó átlagos havi keresési volumenek:

Ha tehát csak a brand nevének forgalmát nézzük, akkor továbbra is ugyanaz a kép rajzolódik ki, mint a második pontban. Ha ez alapján meg lehetne határozni, hogy melyik Magyarország legnépszerűbb élelmiszer házhozszállítást nyújtó online bevásárlóközpontja, akkor ez a Lidl. Utána jön az Aldi, majd a Tesco, negyedik helyen pedig az Auchan.

Már csak ezek miatt is sajnálatos, hogy a Lidl-nek nem tudtam kielemezni a weboldalát. 🙁

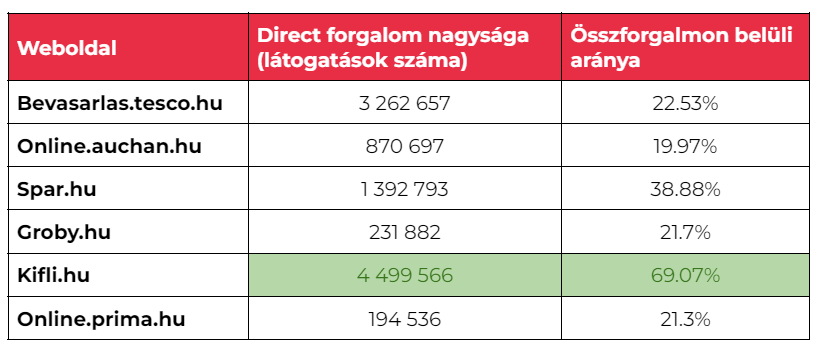

+1: Direct forgalom

A weboldalak esetében a direct csatornából jövő forgalom általában azt mutatja, hogy mennyire népszerű a weboldalunk a felhasználók körében. Azaz: mennyire ismert a márkánk. Logikus, hiszen ha közvetlenül a mi oldalunkra jönnek keresés nélkül, akkor az egy elég félreérthetetlen szándék arra, hogy nálunk akarnak vásárolni már kezdettől fogva. Persze a direct csatornába nem csak ez a forgalom tartozik (hanem pl. a http-s forrásból származó hivatkozási forgalom is), mindazonáltal elég informatív tud lenni ennek mérete.

A cikk elején kiszámoltam az oldalak 2021-es becsült összforgalmát. A Similarweb segítségével pedig tudjuk a direct forgalom arányait. Így már csak össze kell szoroznunk a kettőt, és megtudjuk a szereplő direct forgalmának becsült nagyságát. Az adatok alapján az alábbi táblázatban láthatjuk, hogy hogyan alakult az online élelmiszer rendelést nyújtó weboldalak direct forgalma (látogatások száma) 2021-ben.

Mint látható a Kifli.hu-nál mérföldekkel nagyobb a direct forgalom nagysága, mint bármelyik másik versenytársáé, ami arra enged következtetni, hogy a felhasználók körében nagyon magas a márka ismertsége. Legalábbis a digitális világban a legtöbbet mozgó felhasználók között mindenképp. Illetve ebből még arra is következtethetünk, hogy a felhasználók az ő platformjukat tekintik a legergonomikusabbnak, hiszen ebből fakadóan nagyobb hajlandósággal fognak visszamenni és újravásárolni ott.

Az adatok alapján még az látható, hogy a Spar rendelkezik a piaci átlagnál magasabb direct forgalommal, “középen” pedig a Tesco, a Príma, a GRoby, és utolsó helyen az Auchan áll a maguk 20% körüli direct forgalmával. Ebből megintcsak kapunk egy képet a platformok ismertségéről, valamint – ahogy már említettem – ebből valamilyen szinten következtetni is lehet a platformok felhasználóbarát voltára is.

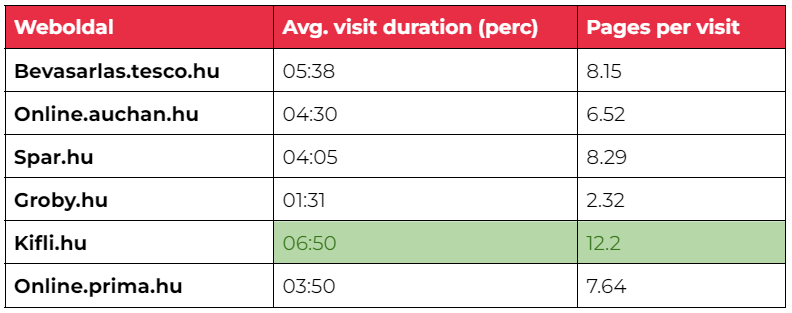

De ez utóbbira még két másik metrikával tudjuk megtalálni a még pontosabb választ. A Similarwebnek vannak adatai a látogatások átlagos hosszáról (Avg. visit duration), valamint hogy egy látogatás alatt hány oldalt tekintettek meg a felhasználók (Pages per visit). Ezek alapján a következő képet láthatjuk:

A kapott adatok arra engednek következtetni, hogy a Kifli.hu valóban a felhasználók által legergonomikusabbnak tekintett platform. Átlagosan 12.2 oldalt látogattak meg, illetve közel 7 percet töltöttek a weboldalon egy látogatás során. Természetesen ez azt is tükrözheti, hogy a belső navigáció annyira körülményes, hogy több időt kell a felhasználónak a weboldalon töltenie, azonban erre rácáfol a direct forgalom kiemelten magas mértéke (és amúgy az organikus forgalom mértéke is).

Ha hihetünk az adatoknak, akkor az látható még, hogy átlagosan egy felhasználó 4-6 perc körüli időt tölt egy online bevásárlás alkalmával, ezalatt pedig átlagosan 6-8 oldalt látogat meg. A piaci szereplők közül ez alapján a GRoby-nak van a legkevésbé ergonomikusnak tekintett felülete, ugyanis ott átlagosan másfél percet töltöttek a felhasználók, ezalatt pedig 2.32 oldalt látogattak meg. Azt tegyük hozzá, hogy ez azt is jelentheti: a felhasználók többsége nem egy komolyabb bevásárlást miatt keresték fel a GRoby oldalát, hanem csupán pár vágyott termékeket vásároltak ott, ami éppen napközben hirtelen eszükbe jutott. Pl chipset, üdítőt. Vagy egy olyan alapvető élelmiszert, ami éppen kifogyott és sürgősen kellett.

Ezeket az adatokat megintcsak kezeljük fenntartásokkal, mindazonáltal érdekes képet festenek arról, hogy az oldalon belül hogyan viselkednek a felhasználók, és ezek alapján vajon melyiket szerethetik a leginkább használni.

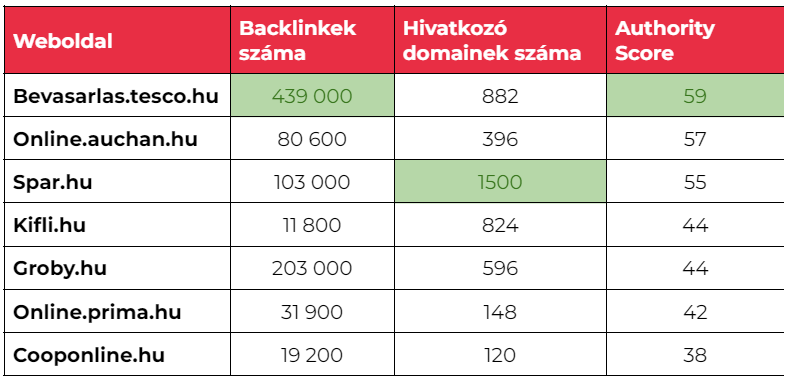

Autoritás, backlinkek

A hideg számok bűvöletének utolsó állomásaként vizsgáljuk meg, hogy az elemzett oldalak milyen linkprofillal rendelkeznek!

Ebben a táblázatban látható, hogy mennyire tekintheti minőségi, hiteles oldalaknak az online bevásárlóközpontokat a Google. Az autoritás számokhoz szintén a Semrush-ból vettem az adatokat, az Authority Score a Semrush saját metrikája.

A táblázatból levonható következtetések egy része továbbra sem lep meg minket: a backlinkek száma és az autoritás terén szintén a Tesco vezet a maga 439 000 db backlinkjével, és az 59-es AS értékével. A hivatkozó domainek számában csak a Spar előzi meg.

Érdekes és meglepő látni azonban, hogy az Auchan lényegében ötödannyi backlinkkel tud egy közel azonos autoritás szintet hozni, mint a Tesco oldala. A Spar-nál is hasonlókat láthatunk, igaz, rendkívül sok domain hivatkozik rá. Továbbá felhívnám a figyelmet a Kifli.hu számaira: ha jobban megnézzük sokkal, kb 17-szer kevesebb backlinkkel (de 1/3-dal több hivatkozó domainnel) ugyanakkora autoritás szintet ér el, mint a GRoby. Ez azt jelenti, hogy nagyon minőségi és releváns backlinkek találhatóak meg a linkprofiljában.

Látnunk kell azonban, hogy mindegyik piaci szereplő erős (hiteles) backlink profillal és autoritás számokkal rendelkezik, még a Coop is. Ami azt jelenti, hogy e tekintetben lényegében bármelyikben megbízhat egy mezei felhasználó. De ugyebár itt főleg nem ez fogja eldönteni, hogy melyiket választja.

Milyen jellegzetességei vannak egy bevásárlóközpont weboldalnak?

Ebben a fejezetben kitérek pár fontosabb technikai és tartalmi SEO elemre, amik a leginkább meg tudják határozni ezen oldalakon a felhasználói élményt, ezáltal pedig azok organikus teljesítményét. Ezt főleg “makroszinten” fogom elvégezni – részletesebb, elemzőbb szintre csak az egyik szereplőnél fogok kitérni a következő cikkemben.

SEO anatómiát nézve webshopokkal van dolgunk. Azaz ezek szemügyre vételezésénél a leggyakoribb webshop SEO elemeket kell górcső alá venni, hogy megtalálhassuk az esetleges optimalizálandó területeket. Viszont ami egy átlagos webshoppal szemben más az az, hogy itt a termékoldali leírások egyszerre sokkal fontosabbak, és kevésbé fontosak. Miért?

Termékoldalak

Sokkal fontosabbak, mert (főleg élelmiszerek esetében) rengeteg fontos információt MUSZÁJ feltüntetnie az adott szolgáltatónak (jogilag is), itt a termékleírást nem lehet kispórolni. Továbbá a felhasználóknak is fontos lehet, hogy lássák a tápértékeket, hozzávalókat, allergén információkat stb.

Másrészt viszont kevésbé fontos, mint egy átlagos webshopnál, ugyanis míg előbbi esetben a termékleírás a vásárlási döntést könnyíti meg, egy online bevásárlóközpont esetében a termékleírás nem ezt a célt szolgálja. Persze a tápértékek, allergén anyagok, termék alapanyaga (nem élelmiszer esetén) stb. fontos, de egy online bevásárlóközpontnak kvázi nem ez a fő értékajánlata. Arról nem is beszélve, hogy a legtöbb esetben mindig lesznek preferált márkáink, termékeink, amiknél lényegében nincs szükségünk erre az információra, hanem azonnal berakjuk azokat a bevásárlókosarunkba, és kész.

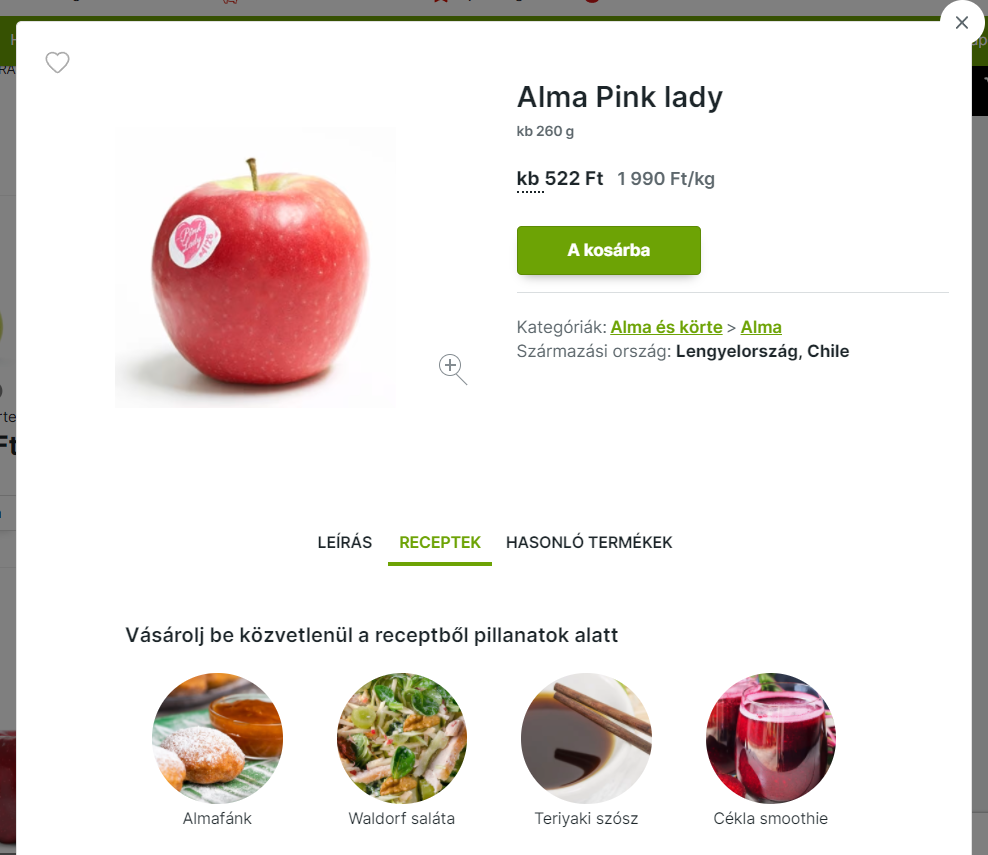

Ez nem jelenti azt, hogy nem is lehet plusz értéket nyújtani a termékoldalakon. A Kilfi.hu termékoldalait böngészve pl azt látjuk, hogy receptötletek is szerepelnek rajtuk, ami nem csak SEO szempontból hasznos, hanem a kosárértéket is növelheti a keresztértékesítés révén. Valamint itt a termékeknél kapunk 1-1 rövid leírást az adott márkáról, pontosabban a termelőről is. Ami tovább növelheti a bizalmunkat a termék iránt.

Érdemes még megvizsgálnunk a belső linkeltséget a termékoldalakon, pontosabban az ajánlott/hasonló termékek meglétét. Offline környezetben is alapszabály, hogy az egymással gyakran együtt vásárolt termékeket egymáshoz közel kell helyezni az üzleten belül, hogy maximalizáljuk a kosárértékét egy vásárlónak. Online környezetben lényegében még könnyebb dolgunk van, hiszen a termékeknél közvetlenül fel tudjuk tüntetni azokat az ajánlott/hasonló termékeket, amelyek a felhasználókat érdekelhetik. Például a szószok, a sajtok, és a száraztészta kombinációja. SEO-nyelvre lefordítva: kell egy ‘Ajánlott/Hasonló termékek’ blokk a termékoldal aljára, ami teljesen bevett szokás egy webshopban. Viszont egy online bevásárlóközpontban ez hatványozottan fontos.

Megvizsgálva a piaci szereplőket érdekes dolgokra bukkantam. A fenti gondolatmenetből kifolyólag az ‘Ajánlott termékek’-rész meglétének evidensnek kellene lennie, de a Tesco, az Auchan, az Aldi, a Spar, és a Príma esetében nincsenek ajánlott termékek a termékoldalak alján. Ez véleményem szerint súlyos hiba, és nem csak SEO szempontból!

A Kifli.hu és a Coop esetében viszont megtalálhatóak ajánlott/hasonló termékek a termékoldalakon. A GRoby a kettő között van: a termékoldalakon csak a termék gyártójának további termékei vannak feltüntetve, más kapcsolódó/hasonló termékek nem. Emiatt attól függően, hogy az adott terméknek van-e egy konkrét márkája (gyártója), egyes esetekben vannak, más esetekben viszont egyáltalán nincsenek ajánlott termékek a termékoldalakon.

Utolsóként pedig nézzük meg magának a termékoldalnak a formáját. Itt két technikát alkalmaznak az online bevásárlóközpontok: 1) dedikált termékoldalak és 2) felugró ablakok. Dedikált termékoldalt használ pl az Auchan, Tesco, Spar, Coop stb. Felugró ablakot használ pl a Kifli.hu (lsd fenti képkivágás) és az Aldi. Mind a kettő esetben megváltozik az URL, ami SEO szempontból nagyon jó (tehát nem csak valamilyen JavaScript segítségével teremtődnek ezek a tartalmak), így kvázi nincs különbség – legalábbis SEO tekintetben – kettejük hatékonysága között.

Oldalon belüli navigáció, menü

Továbbmenve az anatómiai kitekintésen, mindenképpen fontos még beszélni az oldalon belüli navigációról. Ahogyan a cikk elején is említettem, itt az online bevásárlóközpontoknál hatványozottan nagyobb a befolyása a márkának. Emiatt a preferenciákon és az árakon túl muszáj még valami pluszt nyújtaniuk ezeknek az oldalaknak, hogy versenyelőnyre tegyenek szert. És itt jön képbe az oldalon belüli navigáció, pontosabban: a menü.

Márpedig itt kulcsfontosságú, hogy a menü felépítése és a benne lévő elemek intuitívak, ergonomikusak legyenek, és a felhasználók minél rövidebb idő alatt megtalálják a keresett termékeket. Offline se szeretjük, ha sokáig kell keresnünk egy terméket a bolton belül, hát még online. Ahol amúgy is sokkal-sokkal türelmetlenebbek vagyunk felhasználókként.

Milyen ironikus: amennyire fontos offline környezetben a polcok és a terméktípusok stratégiai elhelyezése sales szempontból, online ugyanúgy megjelenik ez a szempont, csak oldalon belüli navigációként. 🙂

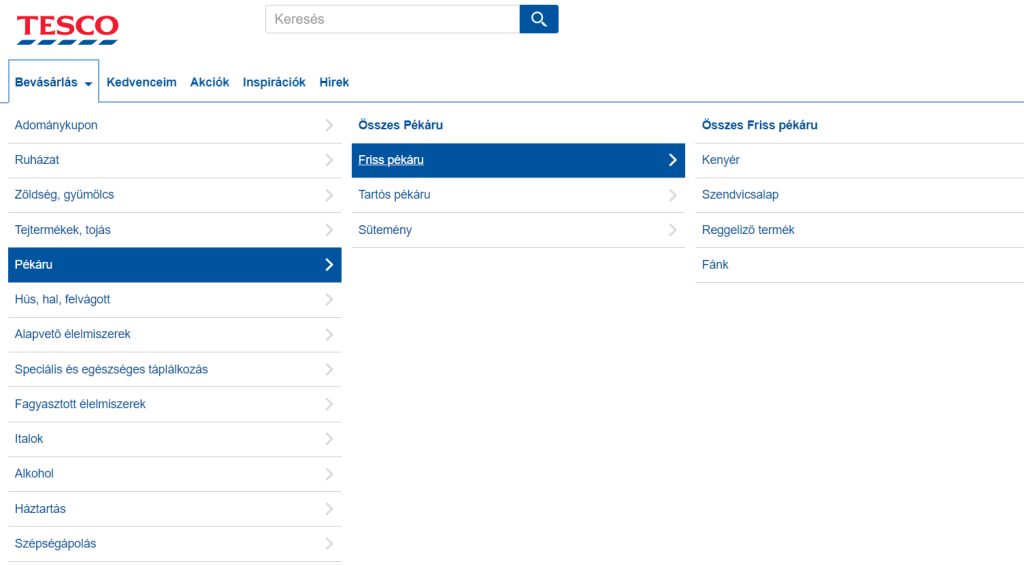

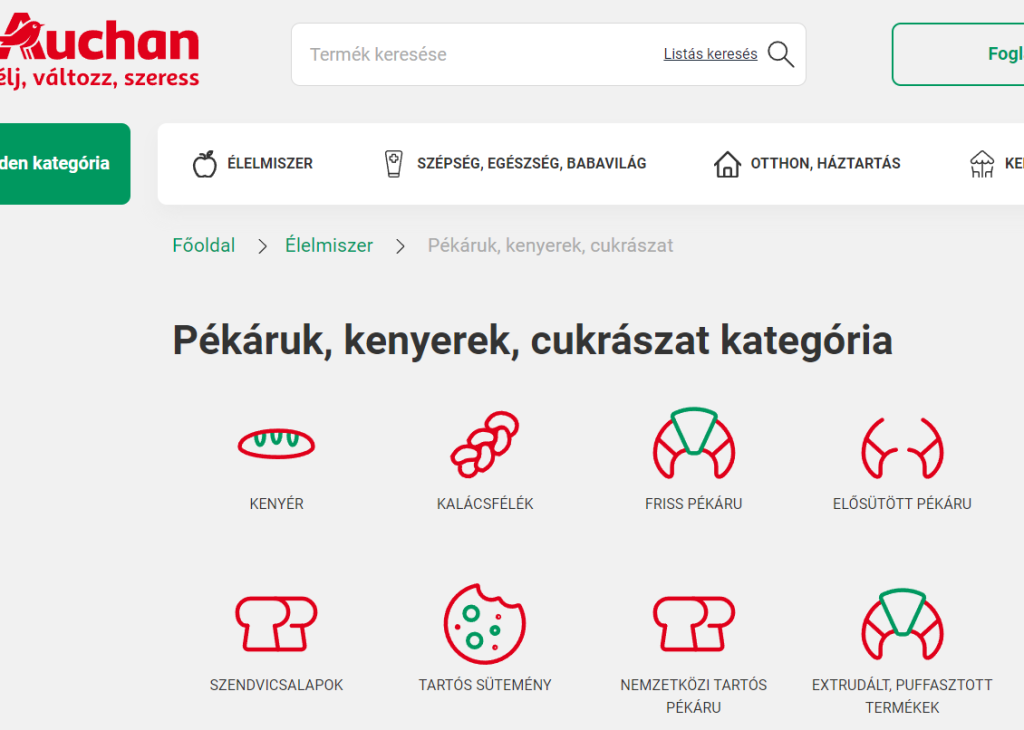

Szinte bármelyik szereplő oldalát nézzük, mindegyik esetben egy igen nagy és részletes menüt kapunk, tele almenük tömkelegével. UX szempontból kétféle megoldást láthatunk itt, amiből az egyik a “szerteágazó menü”.

Ahol egy nagy és szerteágazó menüvel találkozhatunk, ott a kurzort az egyes kategóriákra-alkategóriákra helyezve juthatunk el arra a termék listaoldalra, amire kíváncsiak vagyunk. Elsőre ez túl soknak tűnhet, viszont azonnal átkattinthatunk a keresett listaoldalra már a menüből. Ilyen megoldást használ a Tesco, Spar, Kifli.hu, GRoby, Príma, Coop.

A másik technika a “lépegetős módszer”. Egyes szereplőknél nem látjuk azonnal (a kurzort a kategória fölé helyezve) a kategóriához tartozó alkategóriákat, hanem azokra kattintva egy újabb (mélyebb) aloldalra jutunk, ahol a hozzá tartozó alkategóriák közül választhatjuk ki újra és újra azt a terméklistát, amire kíváncsiak vagyunk. Mellette pedig a webmorzsák (breadcrumbs) segít a tájékozódásban. Ezt a technikát alkalmazza az Auchan és az Aldi.

(UPDATE – 2022.03.26.: azóta észrevettem, hogy az Auchan oldalán is van egy szerteágazó menü, amit a fenti képkivágáson a ‘Minden kategória’ gomb alatt találunk. A tévedésért elnézést kérek.)

SEO szempontból mind a kettőnek megvannak az előnyei-hátrányai, de ha választanom kell, akkor a “szerteágazó menü” opcióra teszem a voksomat. Ennek oka, hogy a lépegetésből fakadóan nagyon sok felesleges aloldal keletkezik, amiken igazából nincs értékes, indexelendő tartalom. Csupán a felhasználó interakciójának szempontjából fontos (hogy elérje a keresett termék listaoldalt). Nyilván ezeket noindex-re lehet tenni, vagy beállíthatunk kanonikus tag-eket (mint pl az Aldi/Roksha esetében), ha nem akarjuk indexeltetni őket. Csakhogy ettől függetlenül ezeket továbbra is mind fel kell térképeznie a Google-nek, ami a crawl budget szempontjából igencsak megterhelő. Pláne ilyen nagy oldalaknál.

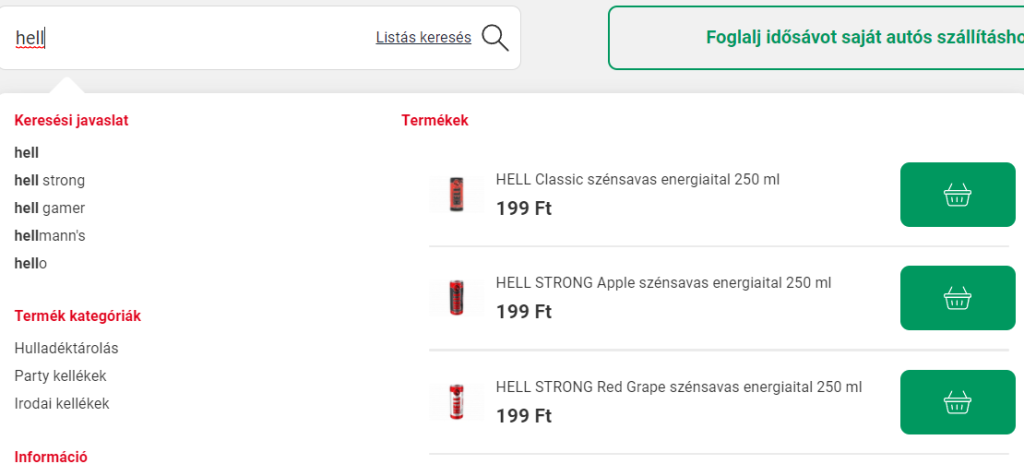

Belső kereső

A menün kívül a belső kereső kap még kiemelt fontosságot, bár inkább felhasználói élmény terén. Ha ez megfelelően, sőt, CRO-barát (conversion rate optimization, konverzióoptimalizálás) módon működik, akkor lényegében már ezzel remekül el tud navigálni a felhasználó a weboldalon belül. Így csak végigpötyögi a bevásárlólistán lévő termékeket, megrendeli, és már végzett is.

Megvizsgáltam a weboldalak belső keresőjét. Mindegyik esetben a (random módon választott) ‘hell’ keresőkifejezést használtam a Hell energiaitalra apellálva. Összességében egy kivételével mindegyik úgy teljesített, ahogy elvárható volt. Érdekes módon a Tesco esetében nem volt egy legördülő panel, ahol már a keresőmezőbe beírva kaptam volna pár lehetséges találatot, hogy ne kelljen egy plusz lépéssel a keresett termékoldalra jutnom.

A többinél mind volt ilyen legördülő panel. Azonban egyvalamiben kitűnt az Auchan és a Kifli.hu: a legördülő panelben előbukkanó terméktalálatokat azonnal berakhattam a kosárba egy gombnyomással, így egyáltalán nem is kellett felkeresnem a konkrét termékoldalt. Ami UX szempontból nagyon-nagyon jó! A hátránya viszont az, hogy így nem látja a felhasználó az ajánlott/hasonló termékeket, ami viszont csökkentheti a felhasználó kosárértékét.

Webhelysebesség

A navigáció fontosságából fakadóan jön képbe az oldalbetöltési sebesség is. Kontextust tekintve igen szerteágazó oldalakról beszélünk, ahol igen sok oldalt kell végigböngészni (pláne, ha az oldalon belüli navigáció nem megfelelő). Ha ehhez ráadásul lassú oldalbetöltés társul, akkor borítékolható, hogy a felhasználó inkább átmegy a konkurencia oldalára (vagy lemegy a legközelebbi boltba, ami nem feltétlenül ugyanaz, ahol böngészett).

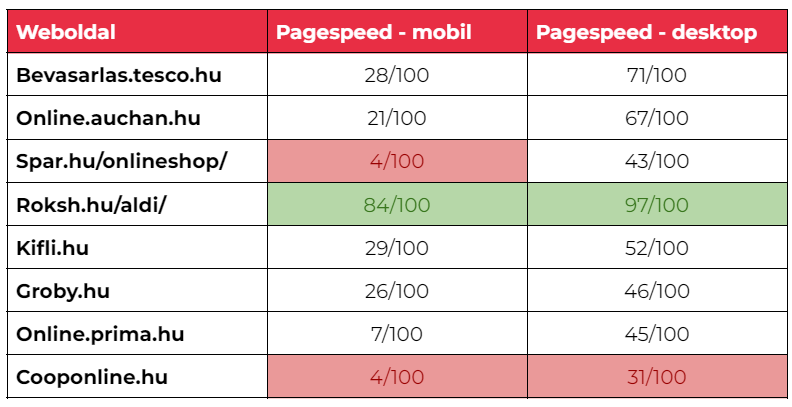

Nagyon sok időbe telne az összes elemzett versenytárs esetében a főbb oldalak teljesítményét egyesével is megvizsgálni. Ezért csak a főoldalakat tekintettem meg rapid jelleggel, hogy hogyan teljesítettek a PageSpeed Insights szerint. Az eredményeket itt láthatjuk – zölddel a legjobban teljesítő, pirossal pedig a leggyengébben teljesítő weboldalakat jeleztem:

Mobilon lényegében az összes szereplő igen gyenge teljesítményt nyújtott, kivéve a Roksh felülete. Ezen a platformon holtversenyben a Spar és a Coop teljesít a leggyengébben. Desktopon legtöbbször közepes, de inkább jó eredményeket értek el, amit az oldalak böngészése során én is tapasztaltam – a Coop oldalát kivéve, ami mindkét platformon a leggyengébben teljesített.

Érdekes, hogy a szereplők közül egyedül a GRoby főoldala volt az, amely teljesítette az Alapvető webes-vitals (Core Web Vitals) benchmark értékeket, ráadásul mindkét platformon. Rajta kívül a Tesco és a Príma főoldalai teljesítették őket, viszont csak desktopon.

Összegzés – mit láttunk az online bevásárlási piacon?

Sok adaton mentünk keresztül a cikkben, amik sokszor igen érdekes jelenségekre hívták fel a figyelmet. Érdemes összegeznünk tehát, hogy az online bevásárlóközpontok piacának elemzésekor milyen tanulságokat tudtunk levonni.

Ha online bevásárlásról beszélünk, akkor lényegében webshopokkal van dolgunk. Csakhogy itt is látható, hogy kontextusba helyezve mennyiben megváltozik az, hogy SEO-szempontból mely tényezők válnak a legfontosabbá – fontosabbá, mint egy átlagos webshop esetében. Egy online bevásárlóközpontban vitathatatlanul az oldalon belüli navigáció, a belső kereső, a webhelysebesség, és a termékoldalak válnak a SEO főszereplőivé. Természetesen minden ebből fakadó technikai és tartalmi SEO érintettségű feladat is ezáltal fontos elemévé válik egy online bevásárlás weboldal optimalizálásánál (pl crawl budget optimalizálás, belső linkek, kulcsszavazott menüpontok stb).

Az adatok alapján tisztán kirajzolódott, hogy jelenleg a Bevasarlas.tesco.hu weboldal a piacvezető az online bevásárlásban, mind organikus forgalom, mind teljes (becsült) online forgalomban, mind autoritásban stb. Tehát szinte minden téren. Mindenképpen előnyére vált a Tesco-nak, hogy elsőként lépett a piacra ezzel a szolgáltatásával – az adatok is azt mutatják, hogy így egy jól beágyazott, hiteles weboldallá nőtte ki magát.

A piacon az látható, hogy a 2020-as évben főleg a járvány hatására egy igen erős növekedést produkáltak a piac szereplői. Nyilvánvalóan, hisz ez a járvány legkihívóbb idején (pl kijárási tilalom) is egy igen hasznos segítséget tudott nyújtani a fogyasztóknak. 2021-ben ez a tendencia folytatódott, ám az átoltottság javulásával és a járvány mérsékelt visszaszorulásával a piac növekedése 2021 nyarának közepétől megtorpant az organikus csatornában. A Tesco forgalma egy erőteljes visszaesésbe kezdett, a többi szereplő forgalma pedig azóta is stagnál.

A Tesco mellett az organikus csatornában még az Auchan és a Spar van a legközelebb hozzá, a verseny igazából csak az “alsóbb szinteken” élesebb. Mind a kettejük forgalmáról elmondható, hogy míg 2020-ban dinamikusan növekedtek (főleg az Auchan), addig 2021-ben már inkább stagnálás figyelhető meg. Közülük is az Auchan egy masszívabb csökkenést szenvedett el 2021 júniusában, ezáltal pedig már egy sokkal alacsonyabb szinten versenyzett. Év végére már be is előzte őt a Spar.

Ennek ellenére ne feledkezzünk meg a feltörekvő szereplőkről. A Kifli.hu elég hosszú utat tett meg igen rövid idő alatt. Az organikus forgalmát tekintve már az Auchannal és a Sparral verseng, erős növekvő tendenciát lehet felfedezni a teljesítményében. Mindenképpen dicséretre méltó, hogy 2 év leforgása alatt maga mögé tudott utasítani Magyarországon ismert, beágyazott márkákat, és azok online platformjait. Az elemzés során láthattuk, hogy nem csak a jó SEO volt a titka, hanem az erős márkaismertség is. Így el tudta érni, hogy a digitális világban legtöbbet mozgó felhasználók fejében az online bevásárlásra gondolva egyből a Kifli.hu jusson eszükbe. Az eredmény: egy vaskos direct forgalom, amivel az összforgalmát nézve lényegében most a második legnagyobb szereplő az online élelmiszer rendelés piacán.

Érdekes insight-okat kaphattunk a weboldalak minőségi mutatóiba való betekintéssel is. A látogatás átlagos hossza és az egy látogatás alatt megtekintett oldalak száma alapján szinte bizton állítható, hogy a Kifli.hu rendelkezik a legergonomikusabb online felülettel. Amit a felhasználók nemcsak vásárlásokkal, hanem a már említett vaskos direct forgalommal is díjaznak. Az ördög valóban a részletekben rejlik. 🙂

A következő cikkemben az egyik szereplőt részletesen is ki fogom elemezni egy audit keretein belül, hogy milyen területeken tudná fejleszteni az organikus forgalmát. Hogy melyiket? Az továbbra is maradjon titok. 😉 Kövesd a weboldalt és nem maradj le róla! Addig is ajánlom figyelmedbe a Tudástár oldalunkat, ahol még több érdekes SEO és PPC tartalmat, webináriumot találsz!